Kein Auto darf in Deutschland ohne Haftpflichtversicherung zugelassen werden. Für den Fahrzeughalter bedeutet dies, dass es gilt, die günstigste Autoversicherung zu finden. Der Preis alleine spielt jedoch nicht die einzige Rolle.

- KFZ-Haftpflichtversicherung ein Muss

- Unterschiedliche Tarife für jeden Bedarf

- Deutliche Unterschiede in der Fahrzeugversicherung

In diesem Ratgeber erfahren Sie mehr zu folgenden Themen:

1. Die Versicherungssumme – gesetzlich reicht nicht

2. So sparen Sie beim Zweitwagen in der Fahrzeugversicherung

3. Die Kaskoversicherung – der Teufel steckt im Detail

4. Die fünf wichtigsten Punkte bei der Auswahl der Autoversicherung in der Übersicht

Die Versicherungssumme – gesetzlich reicht nicht

Im Gegensatz zur privaten Haftpflichtversicherung handelt es sich bei der KFZ-Haftpflichtversicherung um eine gesetzlich vorgeschriebene Versicherung. Daher besteht auch eine gesetzliche Mindestdeckung. Die KFZ-Versicherer unterscheiden zwischen zwei Versicherungssummen. Zum einen die gesetzliche Versicherungssumme, die Mindestdeckung. Diese beträgt 7,5 Millionen Euro für Personenschäden, 1,12 Millionen Euro für Sachschäden und 50.000 Euro für Vermögensschäden. Betrachtet man sich einmal die Rechtssprechung bei Personenschäden, so wird schnell deutlich, dass die gesetzliche Versicherungssumme bei mehreren Unfallgeschädigten kaum ausreichend ist. Als Alternative bieten die Versicherer hierzulande deutlich höhere Versicherungssummen, 50 Millionen, 100 oder 150 Millionen Euro pauschal für Personen- und Sachschäden an. Dabei muss aber berücksichtigt werden, dass die Leistungen auf die einzelne Person pro Schadensereignis maximiert sind. Die Maximierung schwankt je nach Versicherer zwischen acht und 15 Millionen Euro. Ein weiterer Unterschied in der KFZ-Haftpflichtversicherung ist der Umstand, ob die sogenannte Mallorca-Police beitragsfrei eingeschlossen ist oder nicht. Diese übernimmt mögliche Deckungsunterschiede, falls der Versicherungsnehmer im Ausland mit einem Leihwagen einen Unfall verursacht und die dortige Haftpflichtversicherung nicht ausreicht, um Schadensersatzansprüche in voller Höhe zu befriedigen. Die Unterschiede in der KFZ-Haftpflichtversicherung sind weniger gravierend als in der Kaskoversicherung.

Einige Versicherer bieten die Option an, dass eine Schadensregulierung nicht zu einer Verschlechterung der SF-Klasse führt. Dieser Rabattretter stellt bei manchen Policen einen beitragsfreien Einschluss dar, bei anderen kann er gegen eine Mehrprämie integriert werden, andere Anbieter verzichten völlig darauf.

So sparen Sie beim Zweitwagen in der Fahrzeugversicherung

Bei der Auswahl der Fahrzeugversicherung spielt die Frage, ob nur ein Fahrzeug oder auch ein Zweitwagen versichert werden soll, eine wesentliche Rolle. Zweitwagen werden in der Regel in einer höheren Schadensfreiheitsklasse eingestuft als das Erstfahrzeug. Einige Versicherer bieten jedoch die Möglichkeit, den Zweitwagen in der gleichen Schadensfreiheitsklasse zu tarifieren wie das Erstfahrzeug. Dies setzt jedoch in aller Regel bestimmte Kriterien voraus.

- Erstfahrzeug mindestens in der SF 3 versichert

- Kein Fahrer unter 23 Jahren

Sind diese Kriterien erfüllt, macht es durchaus Sinn, einen solchen Versicherer zu wählen. Die Kostenersparnis kann mehrere Hundert Euro im Jahr ausmachen. Unser Testsieger Direct Line bietet diese Option an.

Die Kaskoversicherung – der Teufel steckt im Detail

Wesentlich größere Unterschiede als bei der Kraftfahrzeughaftpflichtversicherung finden sich bei der Kaskoversicherung. Fast alle Versicherer bieten heute mehr als nur einen Tarif an. Die Basistarife bieten nur einen abgespeckten Versicherungsschutz, die Premiumtarife dagegen fast eine komplette Absicherung. Hier die wichtigsten Punkte mit den Abweichungen bei den Versicherern:

- Folgeschäden durch Marderbiss in welcher Höhe versichert?

- Schäden durch Haarwild oder generell alle Tierarten?

- Parkschäden ohne Verschlechterung der Schadensfreiheitsklasse mitversichert?

- Werkstattbindung Pflicht?

Die fünf wichtigsten Punkte bei der Auswahl der Autoversicherung in der Übersicht

- Möchten Sie auch ein Zweitfahrzeug versichern, ermöglichen einige Versicherer, beispielsweise der Sieger in unserem großen Autoversicherung Vergleich Direct Line, den Zweitwagen in der identischen SF-Klasse wie das Erstfahrzeug zu versichern.

- Beim Rabattretter handelt es sich um einen Einschluss, der, teilweise allerdings gegen Mehrprämie, bei einem verschuldeten Unfall die Herabstufung in der SF-Klasse verhindert. In der Regel hat ein Autofahrer bei diesem Einschluss einen Unfall im Jahr „frei“. Man darf allerdings nicht vergessen, dass die Versicherer bei einer Häufung der Unfälle einen Vertrag auch von sich aus auflösen.

- Marderschäden sind heute nicht mehr nur ein Thema auf dem Land. Schon lange besiedeln die Nager auch die Innenstädte der Metropolen. Wichtig ist, dass der Versicherer nicht nur den Schaden, der durch einen Marderbiss entsteht, ersetzt, sondern auch mögliche Folgeschäden. Der durchgebissene Ölschlauch kostet nur ein paar Euro, der Motorschaden durch den Ölverlust geht dagegen in die Tausende. Bei der Höhe der versicherbaren Folgeschäden zeigen sich bei den Versicherern große Unterschiede.

Im Zusammenhang mit einer Fahrzeugreparatur sei auch darauf hingewiesen, dass die Bindung an eine vom Versicherer vorgegebene Werkstatt die Prämie deutlich reduziert.

- Bestandteil der Teilkaskoversicherung war schon immer die Regulierung von Schäden, die durch einen Zusammenstoß mit Haarwild entstanden. Abhängig vom Tarif, aber auch vom Versicherer generell, wurde die Haarwildklausel durch Schäden durch Tiere generell ersetzt. Nicht immer kann der Halter eines von der Koppel entlaufenen Pferdes oder eines frei laufenden Hundes ermittelt und die entsprechende Pferdehaftpflicht oder Hundehaftpflicht in Anspruch genommen werden.

- Um eine Herabstufung in der SF-Klasse zu vermeiden, übernehmen viele Autobesitzer die Kosten für Bagatellschäden, beispielsweise klassische Parkschäden, selbst. Einige Versicherer übernehmen jedoch inzwischen die Regulierung dieser Schäden im Rahmen der Parkschadenklausel, ohne, dass der Versicherungsnehmer im Folgejahr eine höhere Prämie durch die Herabstufung zu entrichten hat.

Ein weiterer Punkt, der jedoch nicht für alle Autofahrer greift, stellt die Neuwagenregelung dar. Der Zeitraum, in dem die Versicherer nach einem Totalverlust den Neupreis erstatten, bewegt sich zwischen 12 und 24 Monaten nach Erstzulassung. Die Kaufpreiserstattung für einen Gebrauchtwagen greift fast durchgängig für 12 Monate nach Kauf, sofern der Versicherer diesen Einschluss überhaupt anbietet.

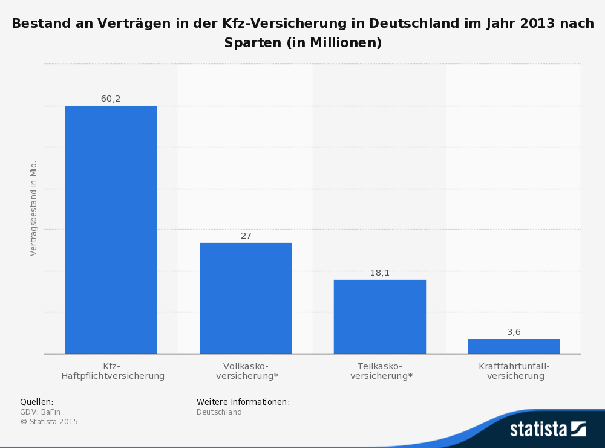

Die nachfolgende Grafik belegt, dass eine günstige Autoversicherung für viele Versicherungsnehmer nicht gleichbedeutend mit einer billigen Versicherung ist. Der Preis rangiert hinter einer schnellen und unkomplizierten Schadensabwicklung erst an zweiter Stelle vor dem Kundenservice.

Unser Fazit zur Günstige Autoversicherung

- Unterschiede in der KFZ-Haftpflichtversicherung in der Maximierung der Leistung bei Personenschäden, Zweitwagenregelung, Rabattretter und Mallorca-Police.

- Unterschiedliche Tarifmodelle bei den einzelnen Versicherern bieten die Möglichkeit, den individuell günstigsten und besten Versicherungsschutz zu finden.

- Schnelle Schadensregulierung ist für Versicherungsnehmer wichtiger als eine billige Prämie.